Inflace, hypotéka a pojištění: Trojice, kterou je třeba vnímat společně

Kromě klasických rizik, jako je podpojištění, je nutné v dnešní době sledovat také dopad inflace na pojištění nemovitosti i na hypotéku samotnou. Inflace zásadně ovlivňuje nejen cenu stavebních materiálů a prací, ale i tržní hodnotu nemovitosti a úrokové sazby.

Když inflace roste, centrální banka obvykle zvyšuje základní úrokové sazby. To má přímý vliv na výši úroků u hypoték – a tím i na měsíční splátky. Vyšší inflace zároveň zvyšuje náklady na výstavbu i opravy, což může vést k tomu, že dříve uzavřená pojistka už nedokáže pokrýt reálné náklady na obnovu majetku.

🔑 Jak inflace ovlivňuje hypotéku: Co by měl vědět každý žadatel o úvěr? Především to, že v období vysoké inflace může být nákup nemovitosti dražší a financování méně výhodné. Úroky jsou vyšší, náklady rostou a zároveň je potřeba pojištění upravit tak, aby odpovídalo nové (vyšší) hodnotě nemovitosti. Bez toho riskujete podpojištění a nedostatečné plnění při pojistné události.

Proto je důležité nejen pravidelně aktualizovat pojistku, ale i sledovat vývoj inflace a úrokových sazeb, protože ovlivňují celkovou nákladnost hypotéky i hodnotu zajištění, které banka vyžaduje.

Co je inflace a proč vzniká

Inflace označuje růst cenové hladiny zboží a služeb v ekonomice. Pokud inflace stoupá, klesá kupní síla peněz. Za stejné množství peněz si lidé koupí méně než dřív. Inflaci často způsobuje růst cen energií, surovin, mezd nebo nedostatek zboží. Výraznější inflaci může odstartovat i vysoká poptávka po zboží, kterou nabídka nestíhá pokrýt.

Inflace a reakce centrální banky

Česká národní banka (ČNB) při růstu inflace obvykle zvyšuje základní úrokové sazby. Cílem tohoto kroku je zpomalit ekonomiku, snížit spotřebu a tím omezit růst cen. Vyšší sazby prodražují úvěry, včetně hypoték. Banky si totiž peníze od ČNB půjčují za vyšší cenu a tuto vyšší cenu promítají do sazeb pro klienty.

Dopad inflace na nové hypotéky

Lidé, kteří žádají o hypotéku v období vysoké inflace, často narazí na vyšší úrokové sazby. Banky upravují nabídky podle aktuální situace na trhu a jejich vlastní náklady rostou. Vyšší úroková sazba znamená vyšší měsíční splátky, což může snížit dostupnost vlastního bydlení.

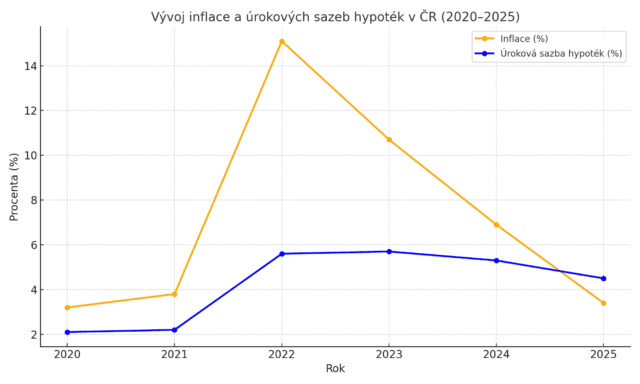

Například v roce 2022 rostla inflace tempem přesahujícím 15 % a úrokové sazby hypoték vystoupaly na 5 až 6 %. Mnoho domácností proto muselo odložit plány na pořízení bytu nebo domu. Zároveň klesla poptávka po nemovitostech, což zpomalilo růst jejich cen.

Dopad inflace na stávající hypotéky

Dopady inflace se liší podle toho, zda klient zvolil fixní nebo variabilní úrokovou sazbu:

- Fixní sazba: Hypotéka s fixací zůstává po dobu sjednané fixace neměnná. Klient tak dočasně necítí růst sazeb ani inflace. Po skončení fixace ale banka nabídne novou úrokovou sazbu, která často odráží aktuální ekonomickou situaci. Při vysoké inflaci může nový úrok výrazně vzrůst.

- Variabilní sazba: U variabilních sazeb banka reaguje rychleji. Klient pocítí zvýšení splátek prakticky okamžitě, jakmile ČNB upraví základní sazbu. Vysoká inflace tak může krátkodobě silně zatížit rodinný rozpočet.

Inflace a reálná hodnota dluhu

Z dlouhodobého pohledu inflace „zlevňuje“ hypotéku. Jak to funguje? Pokud inflace roste a mzdy se přizpůsobují, klient splácí stále stejnou částku, ale jeho příjmy rostou. Dluh tak představuje menší zátěž, protože reálná hodnota splátek klesá. Tato výhoda se ale plně projeví jen tehdy, pokud inflace doprovází i růst mezd.

Inflace a rozhodování o fixaci

Inflace zásadně ovlivňuje rozhodnutí, jakou fixaci zvolit. V prostředí s vysokou inflací a nejistotou volí mnoho lidí delší fixaci, například na 5 až 10 let. Tento krok jim přináší stabilitu a jistotu výše splátky. Naopak v době poklesu inflace se klienti častěji rozhodují pro kratší fixaci s nadějí na výhodnější sazbu v budoucnu.

Jak se na inflaci připravit

- Sleduj ekonomické zprávy

Vývoj inflace a úrokových sazeb ovlivňuje celý hypoteční trh. Pokud plánuješ hypotéku, sleduj rozhodnutí ČNB, komentáře analytiků a trendy ve světové ekonomice.

- Porovnávej nabídky bank

Banky reagují různě. Některé promítnou růst sazeb rychle, jiné si udrží výhodnější nabídky déle. Využij hypoteční kalkulačky a porovnávací nástroje.

- Zvaž rezervu

V období inflace roste nejistota. Vytvoř si finanční rezervu alespoň na 6 měsíců splátek. Tato rezerva ti pomůže zvládnout výkyvy příjmů i výdajů.

- Zohledni inflaci v plánování

Nezapočítej pouze aktuální splátku hypotéky. Přemýšlej o budoucím vývoji cen energií, potravin a služeb. Tím snížíš riziko rozpočtových problémů.

Inflace a ceny nemovitostí

Inflace ovlivňuje i ceny nemovitostí. Vysoká inflace většinou vede k růstu cen stavebních materiálů, energií i nákladů na práci. Tento trend může zpomalit výstavbu a omezit nabídku nových bytů. Výsledkem bývá stagnace nebo mírný růst cen, i když poptávka klesá.

Někdy ale dojde k opačnému efektu – vysoké sazby odradí kupující, ceny nemovitostí se stabilizují nebo klesnou. Vývoj proto nelze předpovědět jednoduše, a záleží na konkrétním regionu a typu nemovitosti.

Shrnutí: Jak inflace ovlivňuje hypotéku

- Inflace zvyšuje úrokové sazby, což prodražuje nové hypotéky.

- Fixace chrání klienty před okamžitým růstem sazeb, ale jen dočasně.

- Z dlouhodobého hlediska inflace snižuje reálnou hodnotu dluhu.

- Vysoká inflace komplikuje dostupnost bydlení a ovlivňuje i ceny nemovitostí.

- Klíčem k úspěchu zůstává informovanost, finanční rezerva a rozumné plánování.

Graf ukazuje souvislost mezi vývojem inflace a průměrných úrokových sazeb hypoték v Česku mezi lety 2020 a 2025. V roce 2022 inflace dramaticky vzrostla na více než 15 %, což vyvolalo prudké zvýšení úrokových sazeb u hypoték. V dalších letech inflace klesala, ale sazby zůstaly vyšší než před krizí. Tento vývoj potvrzuje přímý vliv inflace na ceny úvěrů a dostupnost vlastního bydlení.